Lohnabrechnung: Alles Wichtige auf einen Blick

Nicht der Arbeitgeber, sondern der Gesetzgeber legt fest, welche Angaben in der Gehalts- oder Lohnabrechnung enthalten sein müssen. Konkret regelt das der § 108 Absatz 1 der Gewerbeordnung (GewO). Die Entgeltabrechnung ist entscheidend, um die Vergütung der Mitarbeiter transparent, rechtlich korrekt und detailliert zu dokumentieren. Bei der Lohnabrechnung basiert der Lohn auf der den Arbeitsstunden, die der Arbeitnehmer erbracht hat. Hinzu kommen zusätzliche Vergütungen wie Prämien, Zulagen und Zuschläge. Beiträge für Sozialabgaben sowie die Lohnsteuer und andere Abzüge werden wiederum hiervon abgezogen.

Im folgenden Artikel werden die wesentlichen Aspekte der Lohnabrechnung erläutert, einschließlich der gesetzlichen Anforderungen, der notwendigen Angaben und spezieller Regelungen für geringfügig Beschäftigte.

Das Wichtigste zusammengefasst:

- Die Lohnabrechnung schlüsselt das Gehalt eines Arbeitnehmers für einen bestimmten Abrechnungszeitraum auf und macht es nachvollziehbar.

- Arbeitgeber sind gemäß § 108 GewO gesetzlich dazu verpflichtet, eine Lohnabrechnung auszustellen, die Bruttolohn, Abzüge und den Auszahlungsbetrag enthält.

- Bei Minijobs müssen Arbeitgeber spezielle Regelungen beachten

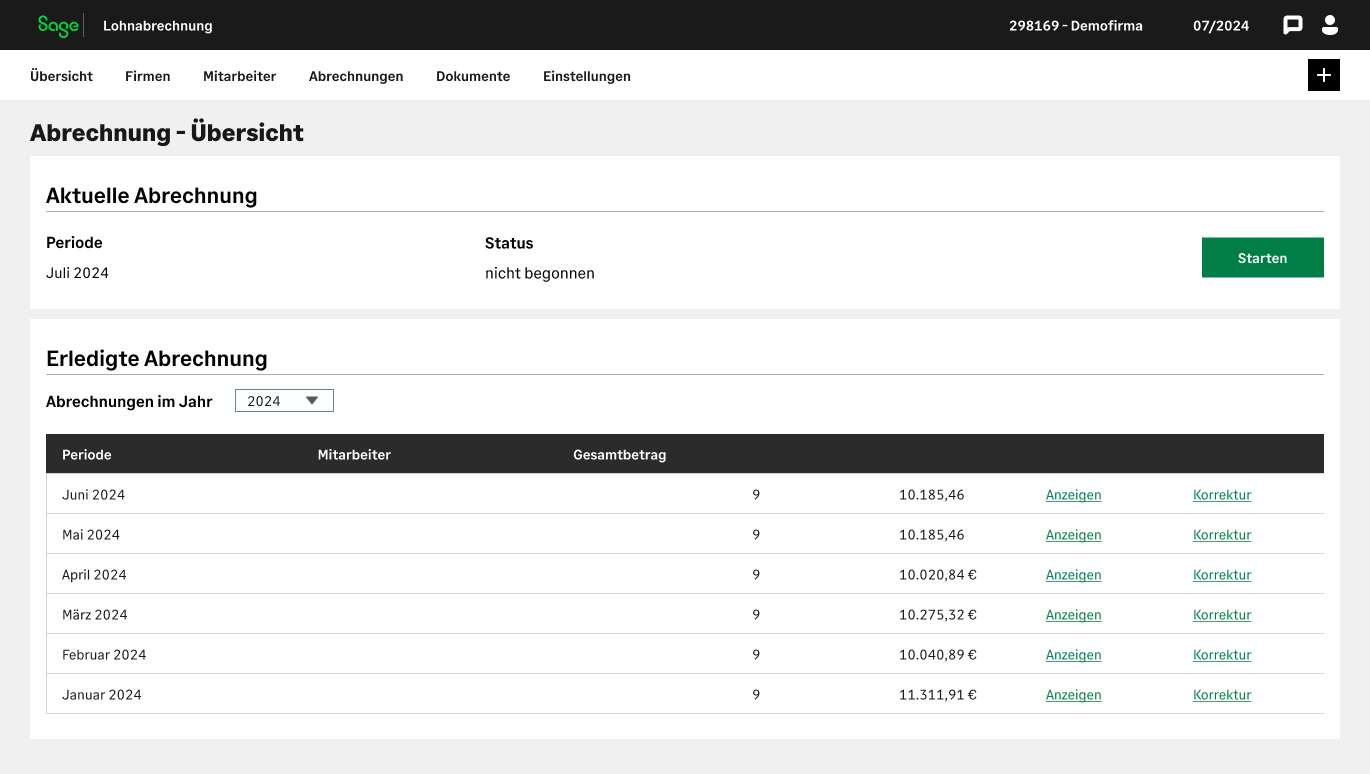

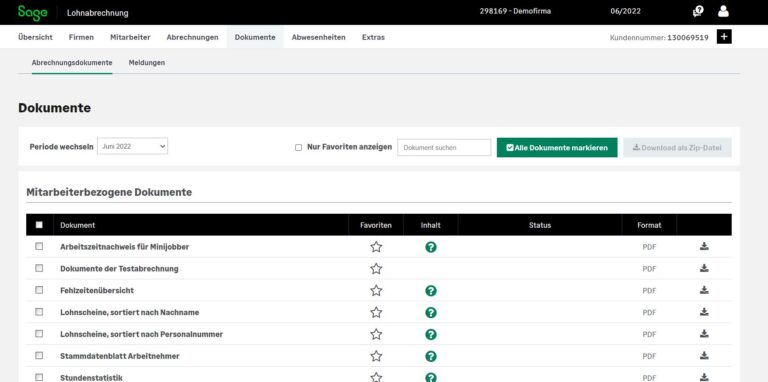

- Mit einer Lohnabrechnungssoftware werden keine Pflichtangaben mehr übersehen, alle gesetzlichen Vorgaben eingehalten, Kosten eingespart und Fehler minimiert

Inhaltsverzeichnis

- Lohnabrechnung: Alles Wichtige auf einen Blick

- 1. Was ist der Unterschied zwischen Lohn und Gehalt?

- 2. Wozu dient die Lohnabrechnung?

- 3. Welche Angaben müssen in der Lohnabrechnung stehen?

- 4. Welche Entgeltbestandteile sind in der Lohnabrechnung aufgeführt?

- 5. Aufbau der Lohnabrechnung

- 6. Rechtliche Anforderungen an Arbeitgeber bei der Minijob-Lohnabrechnung

- 7. Was ist der Vorteil von Software für die Lohnabrechnung?

- 8. Wie erledige ich meine Lohnabrechnung am einfachsten?

1. Was ist der Unterschied zwischen Lohn und Gehalt?

Die Begriffe Lohn und Gehalt sowie Lohn- und Gehaltsabrechnung werden häufig synonym verwendet, doch eigentlich unterscheiden sie sich. Der Lohn ist eine Form der Vergütung, die auf Stundenbasis oder auf Basis der erbrachten Arbeitseinheiten berechnet wird. In der Regel erhalten die Arbeitnehmer für jede geleistete Arbeitsstunde einen bestimmten Geldbetrag, den Stundenlohn. Das hat zur Folge, dass ihre Verdienste entsprechend der Anzahl der Stunden, in denen sie gearbeitet haben, variieren können.

Unter Lohnarbeit sind alle Tätigkeiten zu verstehen, die auf wiederholter oder zeitlich begrenzter Arbeit basieren. Sie ist in verschiedenen Branchen verbreitet, unter anderem in der Fertigungsindustrie, im Bauwesen, in der Gastronomie oder auch bei Zeitarbeitsunternehmen.

Anders ist das beim Gehalt. Hier erhält der Angestellte am Monatsende eine feste, regelmäßige Zahlung, die in gleichen Abständen, meist monatlich, erfolgt. Dieses Arbeitsentgelt ist unabhängig von der tatsächlich erbrachten Arbeitszeit, den Arbeitstagen oder erbrachten Leistungen. Hinzu kommt, dass Sonderzahlungen oder Zusatzleistungen wie die Vergütung von angesammelten Überstunden das Gehalt nach oben treiben können.

2. Wozu dient die Lohnabrechnung?

Die Lohnabrechnung dient zunächst der Entlohnung der Mitarbeiter und ihrer Information darüber. Außerdem braucht sie der Arbeitnehmer nicht nur als Grundlage für die Steuererklärung, sondern auch als …

Einkommensnachweis: Als solcher ist sie in vielen Lebenslagen ein unverzichtbares Dokument für jeden Arbeitnehmer. Etwa, wenn er einen Kredit für den Kauf eines Autos oder einer Immobilie aufnehmen möchte. Dann muss er ein regelmäßiges Einkommen nachweisen können. Dasselbe gilt, wenn er eine Wohnung oder ein Haus anmieten will. Selbst für ein Visum für eine Reise oder einen Auslandsaufenthalt ist oftmals ein Einkommensnachweis wichtig.

Grundlage für die Budgetplanung: Mithilfe der Lohnabrechnung kann ein Unternehmer nicht nur die Kosten für seine Lohnzahlungen verfolgen. Er ist zudem in der Lage, sie für seine finanzielle Planung zu nutzen und sein Budget optimal zu planen. So kann er sicherstellen, dass er auch in Zukunft ausreichend finanzielle Mittel für die Auszahlung der Löhne hat.

Dokumentation für Kontrollen: Ob Einhaltung der Arbeitszeiterfassung und -regelungen oder Zahlung des Mindestlohns: Bei Prüfungen durch die Behörden dienen die Lohnabrechnungen dem Unternehmen als Nachweis, dass es alle rechtlichen Vorgaben eingehalten hat. Entsprechend müssen Arbeitgeber die Abrechnungen und alle anderen den Lohn betreffenden Unterlagen mindestens 6 Jahre lang aufbewahren. Die gesetzliche Grundlage hierfür sind der § 257 des Handelsgesetzbuches (HGB) und der § 147 der Abgabenordnung (AO).

Einhaltung der Vereinbarungen: Im Arbeitsvertrag vereinbaren der Arbeitgeber und der Arbeitnehmer die Rahmenbedingungen für die Entlohnung. Das betrifft sowohl den Stundenlohn und die Zuschläge, Zulagen und Boni ebenso wie die Regelungen zu den Arbeitszeiten. Eine Lohnabrechnung trägt dazu bei, sicherzustellen, dass beide Parteien die getroffenen Vereinbarungen einhalten.

Tipp:

Jetzt Sage Lohnabrechnung kostenfrei testen

3. Welche Angaben müssen in der Lohnabrechnung stehen?

Das Bundesministerium für Arbeit und Soziales regelt in der Entgeltbescheinigungsverordnung (EBV), welche Angaben in einer Lohnabrechnung stehen müssen. Mithilfe dieser Vorgaben will der Gesetzgeber dafür sorgen, dass die Abrechnung transparent und verständlich ist. Hier ein paar wichtige Angaben, die eine Lohnabrechnung gemäß § 1 EBV enthalten muss:

- Name und Anschrift des Arbeitgebers

- Betriebsnummer des Unternehmens

- Name und Anschrift des Arbeitnehmers

- Geburtsdatum des Mitarbeiters

- Personalkennzahl, auch Mitarbeiternummer

- Sozialversicherungsnummer des Mitarbeiters (§ 147 des Sechsten Buches Sozialgesetzbuch)

- Steuer-Identifikationsnummer

- Steuerklasse und gegebenenfalls Steuerfaktor

- Elterneigenschaft, Zahl der Kinderfreibeträge

- Angabe, falls ein Beitragszuschlag für Kinderlose erhoben wird

- Merkmale für den Kirchensteuerabzug

- Steuerfrei- oder Hinzuberechnungsbeträge

- Beginn der aktuellen Beschäftigung

- Eventuell das Ende der aktuellen Beschäftigung

- Zeitraum für die Lohnabrechnung

- Anzahl der darin enthaltenen Steuertage und Sozialversicherungstage

- Beitragsgruppenschlüssel und die zuständige Einzugsstelle für den Gesamtsozialversicherungsbeitrag

Von Fall zu Fall muss der Arbeitgeber diese Angaben ergänzen. Etwa dann, wenn es sich um eine Mehrfachbeschäftigung handelt, also der Arbeitnehmer mehrere Jobs ausübt. Oder, wenn es sich um Beschäftigungsverhältnis im Übergangsbereich im Sinne des § 20 Absatz 2 des Vierten Buches Sozialgesetzbuch handelt.

4. Welche Entgeltbestandteile sind in der Lohnabrechnung aufgeführt?

Zusätzlich muss der Arbeitgeber alle Entgeltbestandteile auflisten. Um welche es sich dabei handelt, ist ebenfalls klar definiert:

- Bruttolohn

- Sachbezüge sowie geldwerte Vorteile

- Mögliche vermögenswirksame Leistungen

- Zahlungen für die betriebliche Altersvorsorge

- Zuschläge für Sonn-, Feiertags- oder Nachtarbeit

- Zulagen (Urlaubs- oder Weihnachtsgeld)

- Steuerfreibeträge des Mitarbeiters

- Lohnsteuer

- sonstige Steuerabzüge (Kirchensteuer, Solidaritätszuschlag)

- Vom Arbeitnehmer gezahlte Sozialversicherungsbeiträge

- Arbeitgeberanteil zur Sozialversicherung

- Weitere persönliche Abzüge des Mitarbeiters

- Mögliche Aufwandsentschädigungen (z. B. Fahrtkostenzuschüsse, Verpflegungsmehraufwand)

- Netto-Auszahlungsbetrag

Es sind in der Tat viele Dinge, an die ein Unternehmer bei der korrekten Abrechnung der Löhne denken muss. Die Lohnabrechnung ist eine spezialisierte und komplexe Aufgabe. Als Teil der Nebenbuchhaltung spielt sie deshalb in der Buchhaltung des Unternehmens eine wichtige Rolle. Wer hier eine spezielle Software einsetzt, ist definitiv im Vorteil. Da eine Lohnabrechnungssoftware alle Pflichtangaben vorgibt, können Sie keinen Aspekt übersehen. Zudem sorgt sie dafür, dass Sie alle gesetzlichen Vorgaben einhalten.

Tipp:

Jetzt Sage Lohnabrechnung kostenfrei testen

5. Aufbau der Lohnabrechnung

Damit Arbeitgeber die Lohnabrechnungen ihrer Angestellten korrekt durchführen können, sollten Sie folgendem Schema folgen:

Bruttolohn (laufende Bezüge)

+ Sachbezüge / geldwerte Vorteile

+ Vermögenswirksame Leistungen des Arbeitgebers

+ Zuschläge und Zulagen

+ Betriebliche Altersvorsorge

= Gesamtbruttolohn

– Betriebliche Altersvorsorge

= Sozialversicherungsbruttolohn / Beitragspflichtiges Arbeitsentgelt

– Steuerfreibeträge

= Steuerbruttolohn / Steuerpflichtiges Arbeitsentgelt

– Lohnsteuer

– Kirchensteuer

– Solidaritätszuschlag

– Krankenversicherung

– Pflegeversicherung

– Rentenversicherung

– Arbeitslosenversicherung

= Nettolohn / Nettoarbeitsentgelt

– Sachbezüge

– Vermögenswirksame Leistungen

– Persönliche Abzüge (z. B. Darlehen)

+ Aufwandsentschädigungen

= Netto-Auszahlungsbetrag / Netto-Arbeitsentgelt

Durch die Einhaltung dieses Schemas können Arbeitgeber sicherstellen, dass ihre Lohn- und Gehaltsabrechnungen korrekt und vollständig sind. Dadurch können Fehler minimiert und rechtliche Anforderungen erfüllt werden.

6. Rechtliche Anforderungen an Arbeitgeber bei der Minijob-Lohnabrechnung

Auch geringfügig Beschäftigte, also Minijobbern, die im Monat nicht mehr als 538 Euro verdienen dürfen, haben einen Anspruch auf korrekt ausgestellte Lohnabrechnungen. Bei deren Lohn- und Gehaltsabrechnung müssen Arbeitgeber allerdings gesonderte Berechnungsregelungen beachten.

Im Gegensatz zu Festangestellten oder Midijobbern werden bei Minijobbern spezielle Pauschalen für die Abrechnung der Lohnsteuer und Sozialabgaben verwendet. Dies ist darin begründet, dass bei geringfügig Beschäftigten der Verdienst steuerfrei ist, also das Bruttogehalt dem Nettogehalt entspricht und daher komplett ausbezahlt wird. Folgende Pauschalen hat der Arbeitgeber an die Deutsche Rentenversicherung Knappschaft-Bahn-See abzuführen:

- 2 % Pauschsteuer (Lohnsteuer inkl. Kirchensteuer und Solidaritätszuschlag)

- 13 % Krankenversicherung

- 15 % Rentenversicherung

Möchte der Minijobber den vollen Rentenanspruch von aktuell 18,6 % erreichen, muss er den Differenzbetrag (3,6 %) selbst tragen. Er kann aber auch auf die Rentenversicherungspflicht verzichten.

Tipp:

Jetzt Sage Lohnabrechnung kostenfrei testen

7. Was ist der Vorteil von Software für die Lohnabrechnung?

Lohnabrechnungssoftware ist ein unverzichtbares Tool für Unternehmen, um den komplexen Prozess der Lohnabrechnung effizient und präzise zu bewältigen. Diese spezialisierte Software bietet zahlreiche Vorteile und ist aus mehreren Gründen eine wertvolle Investition für Unternehmen.

- Ermöglicht automatisierte Berechnung von Gehältern, Löhnen und Abzügen.

- Sie minimiert Fehler auf ein Minimum und stellt rechtzeitige, korrekte Abrechnungen sicher.

- Spart Zeit bzw. Ressourcen und vermeidet Frust bei Mitarbeitern.

- Hilft dabei, den Überblick über gesetzliche Bestimmungen, Steuervorschriften und Sozialversicherungsbeiträge zu behalten.

- Relevante Steuerinformationen werden aktualisiert, was das Risiko von Strafen und rechtlichen Konsequenzen reduziert.

- Vereinfacht die Verwaltung und Archivierung von Lohn- und Gehaltsabrechnungen, da alle Informationen zentralisiert und digital gespeichert werden.

- Der Datenzugriff wird erleichtert und die manuelle Ablage von Papierdokumenten entfällt.

- Die Bereitstellung von Self-Service-Portalen ermöglicht es Mitarbeitern, ihre eigenen Gehaltsabrechnungen einzusehen, Urlaubsanträge zu stellen und persönliche Informationen zu aktualisieren.

Tipp:

Vereinfachen Sie die Lohnabrechnung mit unserer innovativen Lohnabrechnungssoftware! Erstellen Sie rechtskonforme Lohnabrechnungen im Handumdrehen.

8. Wie erledige ich meine Lohnabrechnung am einfachsten?

Als Unternehmer fragen Sie sich früher oder später, wie Sie am besten die Lohnabrechnung abwickeln. Da Sie als Arbeitgeber verpflichtet sind, Ihren Mitarbeitern Monat für Monat pünktlich eine transparente, fehlerfreie und vor allem rechtskonforme Lohnabrechnung zu erstellen, empfehlen wir Ihnen eine passende Lohnabrechnungssoftware in Ihrem Unternehmen einzuführen.

Sicher interessieren Sie auch diese Artikel

- Strafen bei Entgeltabrechnung: Mehr Rechtssicherheit durch Compliance

- Selbstständig: Lohnabrechnung für mich selbst? Lohn und Gehalt für selbstständige Unternehmer in 2023

- Lohnabrechnungssoftware: 5 Gründe, warum Excel keine gute Option ist

- 1 FAQ: Lohnabrechnung – was brauche ich dazu?

- Lohnbuchhaltung

- Gehaltsabrechnung

- Interne Lohnabrechnung oder Steuerberater – Was ist die beste Lösung?

E-Book: Lohnwegweiser 2024 – gesetzliche Änderungen zum Jahreswechsel

Ihr kostenfreies E-Book enthält die wichtigsten Neuerungen für 2024, wie beispielsweise:

- Mindestlohn und Minijob-Grenze, Inflationsausgleichsgesetz, Wachstumschancengesetz

- Sozialversicherung

- Lohnsteuerrecht

- Grenzwerte, Beitragssätze und Beitragsbemessungsgrenzen 2024

- Checklisten und Zahlungstermine 2024

Abonnieren Sie den Sage Advice Newsletter mit nützlichem Expertenwissen (erscheint 1 x pro Monat) und erhalten Sie das kostenfreie E-Book als Dankeschön.